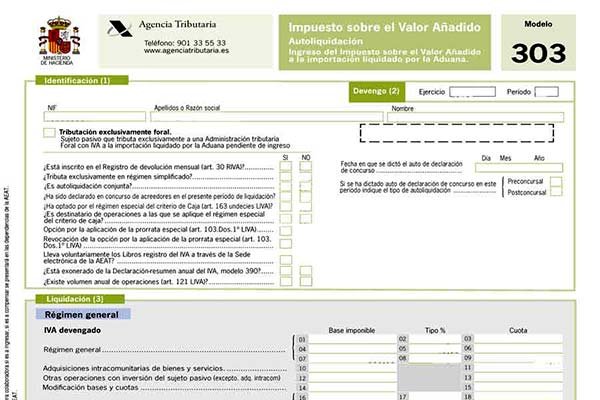

En el ámbito tributario español, el Modelo 303 se destaca por ser un componente esencial para autónomos y empresas. También conocido como la declaración trimestral del Impuesto sobre el Valor Añadido (IVA), este formulario requiere una comprensión detallada para evitar errores y optimizar las deducciones fiscales.

En Efigés Asesoría de Empresas te enseñamos cada aspecto de este modelo, desde su definición hasta cómo se completa, y analizaremos las operaciones y deducciones asociadas.

¿Quién debe presentar el Modelo 303?

El Modelo 303 debe ser presentado por autónomos y empresas sujetos al régimen general del IVA. Esta obligación incluye a aquellos cuya facturación supere los umbrales establecidos por la legislación tributaria. Además, arrendadores de inmuebles, bienes y promotores inmobiliarios también deben cumplir con esta declaración.

¿Cómo puedes rellenar el Modelo 303 del IVA de forma adecuada?

Asegúrate de seguir estos pasos al pie de la letra:

Identificación del Declarante

El proceso comienza con la identificación del declarante. Proporciona información detallada, incluyendo nombre, NIF, dirección fiscal y el período al que corresponde la declaración.

Operaciones Interiores y Exteriores

Diferencia entre operaciones realizadas en territorio español y aquellas que involucran a otros países de la Unión Europea. Especifica la base imponible y el tipo impositivo correspondiente.

Operaciones Exentas o no Sujetas

Indica las operaciones exentas del IVA, como ciertos servicios médicos, educativos o financieros, que no están gravadas por este impuesto.

Deducciones y Devoluciones

Detalla las deducciones aplicables, como aquellas relacionadas con inversiones en bienes de inversión, y contempla devoluciones de operaciones anteriores.

Regularizaciones

Realiza correcciones necesarias en este apartado si existen errores en declaraciones anteriores.

Liquidación del IVA

Calcula el importe total a ingresar o a devolver, considerando las operaciones realizadas y las deducciones aplicables.

¿Cuándo se presenta el Modelo 303?

Empresas de cualquier envergadura y autónomos han de estar atentos pues la presentación del Modelo 303 es trimestral y sigue un calendario estricto:

- Primer Trimestre (enero-marzo): La declaración debe presentarse antes del 20 de abril.

- Segundo Trimestre (abril-junio): La fecha límite es el 20 de julio.

- Tercer Trimestre (julio-septiembre): Debes presentar la declaración antes del 20 de octubre.

- Cuarto Trimestre (octubre-diciembre): La declaración correspondiente a este periodo debe presentarse antes del 30 de enero del año siguiente.

Es crucial respetar estos plazos para evitar sanciones por presentación tardía.

¿Cómo se presenta el Modelo 303? Diferentes formas de presentación

Estas son las distintas formas de presentación de este modelo

Presentación digital a través de la sede electrónica

La opción más recomendada y utilizada. Permite presentar el Modelo 303 de manera telemática a través de la Sede Electrónica de la Agencia Tributaria. Utiliza el certificado digital, DNI electrónico o Cl@ve PIN para una presentación eficiente.

Presentación mediante programa de ayuda (Programa de Impuestos Indirectos)

La Agencia Tributaria proporciona un programa que guía al contribuyente a través de los distintos apartados del formulario, generando un fichero para su presentación electrónica.

Presentación del Modelo 303 en papel impreso

Menos frecuente y desaconsejada, los contribuyentes también pueden presentarlo en formato papel. Este método implica rellenar el formulario en papel, imprimirlo y presentarlo en las oficinas de la Agencia Tributaria o en entidades colaboradoras.

Es importante destacar que, en muchos casos, la presentación electrónica es obligatoria, especialmente para grandes empresas y profesionales con un volumen significativo de operaciones. La opción electrónica agiliza el proceso y proporciona confirmación rápida de la recepción de la declaración por parte de la Agencia Tributaria.

Las operaciones que debes añadir en esta declaración

Recuerda que el Modelo 303 incluye diversas operaciones obligatorias:

- Ventas de bienes y servicios sujetos al IVA.

- Compras de bienes y servicios sujetos al IVA.

- Importaciones y exportaciones.

- Operaciones intracomunitarias.

También puedes aplicar a ciertas deducciones

En el apartado de deducciones, considera:

- Bienes de inversión: Deducción por la adquisición de activos como maquinaria, equipos o vehículos.

- Gastos deducibles: Incluyen aquellos directamente relacionados con la actividad económica.

- Devoluciones y descuentos: Pueden restarse del importe total sujeto a tributación.

Conoce algunas novedades del modelo 303

Por otra parte, es importante que conozcas algunos cambios relevantes a partir de 2023:

- Adición de casillas para tipos impositivos del 0% y 5% en el Régimen General.

- Modificaciones en el Recargo de Equivalencia y la fórmula total de la cuota devengada.

- Creación de nuevas casillas y reordenamiento en las páginas para mejorar la claridad y precisión.

- Supresión de la presentación en papel a partir del 1 de enero de 2023, con el énfasis en la presentación telemática.

Estas modificaciones buscan simplificar y mejorar la presentación del Modelo 303, adaptándolo a las necesidades cambiantes del entorno fiscal.

¡Contrata los servicios de Efigés Asesoría de Empresas!

Rellenar el Modelo 303 puede parecer difícil, la presentación puntual es crucial para evitar sanciones y mantener una buena salud fiscal. Además, ten en cuenta que ahora se enfatiza la presentación telemática.

En Efigés Asesoría de Empresas, comprendemos la complejidad de estas obligaciones fiscales y estamos aquí para ayudarte. Nuestro equipo de expertos está listo para ofrecerte asesoramiento personalizado y soluciones adaptadas a tu situación específica. Simplifica tu carga fiscal y evita complicaciones innecesarias. ¡Contáctanos hoy mismo para descubrir cómo nuestros servicios pueden beneficiar a tu empresa!